De beleggingsportefeuille: Bank Van Breda helpt u het juiste evenwicht te vinden!

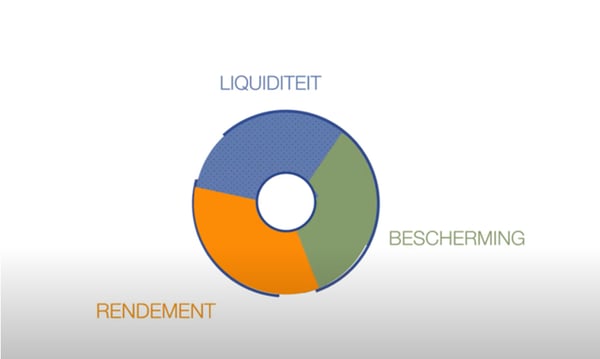

Wie wil beleggen, gaat al snel op zoek naar de gouden combinatie:

Helaas kan dit ideale trio nooit in één beleggingsproduct vervat zitten. Maar ze vormen wél de basis voor een evenwichtig opgebouwde beleggingsportefeuille.

Onze gespreide beleggingsportefeuille bevat drie componenten. Elk component heeft zijn specifiek doel:

- Liquiditeit

Dit is uw financiële buffer of het bedrag dat op elk moment beschikbaar is en waar u onverwachte uitgaven mee kan opvangen.

Raadpleeg onze informatiefiche: bouwstenen met focus op liquiditeit

- Bescherming

Deze component heeft in zo goed als elke beleggingsportefeuille een plaats als fundament. We hebben het dan over kapitaalvaste beleggingen die niet het hoogste rendement bieden maar wél stabiliteit en zekerheid. Meestal bestaat dit uit een mix van termijnrekeningen en tak 21-verzekeringsbeleggingen.

Raadpleeg onze informatiefiche: bouwstenen met focus op bescherming

- Rendement

Dynamische beleggingen bieden op lange termijn een hoger rendementsperspectief dan kapitaalvaste beleggingen.

Gezien er wel wat volatiliteit zit op deze component, doet u dit met gelden die u op langere termijn kan missen. Op basis van uw risicoprofiel bekijken we samen wat er bij u past.

Raadpleeg onze informatiefiche: bouwstenen met focus op rendement

Combineer de drie componenten in uw beleggingsportefeuille. En dit uw leven lang. De verhoudingen kunnen wijzigen doorheen de jaren maar de componenten blijven onlosmakelijk met elkaar verbonden. Zowel in uw privé portefeuille als in uw professionele portefeuille van de vennootschap.

BEPAAL SAMEN MET ONS UW EVENWICHT TUSSEN BESCHIKBAARHEID, BESCHERMING EN RENDEMENT.

Onze aanpak in 8 stappen!

Bepaal uw doel

Alles begint bij het bepalen van uw spaardoel. Duidelijk en concreet. Wat wilt u doen met het gespaarde bedrag? De garantie opbouwen om na de loopbaan dezelfde levensstandaard te behouden? De kinderen later een financieel duwtje in de rug geven? Uw praktijk uitbreiden? Pas als u weet waar u naartoe wilt, kunt u ook gemakkelijker beginnen plannen.

Bepaal uw tijdshorizon

Wanneer wilt u dat doel verwezenlijken? Hoe lang kunt u dat bedrag dat u wilt beleggen missen? De tijdshorizon is bepalend in uw verdere aanpak.

Bepaal uw risico-appetijt

Met welk tijdelijk verlies kunt u nog steeds rustig slapen? Met welke schommelingen kunt u leven? Ook uw risico-appetijt is bepalend in de verdere aanpak.

Voorzie een buffer voor (on)verwachte uitgaven

Begin pas met beleggen als u een voldoende buffer hebt.

Zet eerst in op fiscaalvriendelijk sparen

Benut eerst de fiscaalvriendelijke formules: het vrij aanvullend pensioen voor zelfstandigen (VAPZ), uw Riziv-premie als geconventioneerd zorgverstrekker, pensioensparen (PS), langetermijnsparen (LTS), individuele pensioentoezegging (IPT) of de pensioenovereenkomst voor zelfstandigen (POZ).

Kies voor de component ‘bescherming’ als fundament

Kies als bescherming voor kapitaalvaste beleggingen en spreid deze over verschillende looptijden. Een mix van termijnrekeningen en tak 21-verzekeringsbeleggingen garandeert deze spreiding. Kapitaalvaste beschermingen zorgen niet voor het hoogste rendement maar bieden wel bescherming en zekerheid.

Vul de component ‘rendement’ met dynamische beleggingen

Dynamische beleggingen bieden op lange termijn meer rendement. Ze kunnen bovendien een mooie hefboom vormen. Deze hefboom kan op lange termijn groot zijn.

Bouw uw beleggingen planmatig op

Zet aan het begin van de maand systematisch een bedrag opzij. Zo ontwikkelt u een spaardiscipline en hoeft u zich geen zorgen te maken. Bovendien verlaagt u het risico om op het verkeerde moment te beginnen met beleggen doordat u niet alles in één keer belegt. U hoeft niet meer wakker te liggen van het geschikte aankoopmoment.

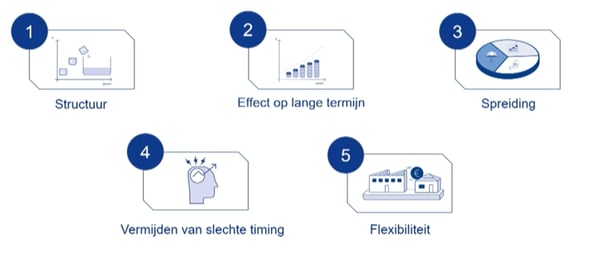

Er zijn 5 grote voordelen verbonden aan gespreid beleggen. We sommen ze hieronder kort op.

Een duidelijke structuur

U brengt een overzichtelijke, transparante structuur in uw beleggingen en laat de beleggingen werken waarvoor ze dienen.

Een groter effect op lange termijn

U kapitaliseert uw rendement. Wat betekent dit in mensentaal? Wel, het rendement van de belegging brengt op zijn beurt ook nog eens rendement op.

Vergelijk het met een sneeuwbal die tijdens het rollen steeds groter wordt. Hoe vroeger u hiermee begint, hoe groter het sneeuwbaleffect en hoe sterker uw vermogen zal groeien.

Evenwicht tussen bescherming en rendement

U benut alle mogelijkheden. Zowel privé als in de vennootschap.

Vul eerst alle fiscaalvriendelijke formules in waar u voordeel uit kan halen. De rest van uw extra pensioenkapitaal spaart u via een optimaal gespreide portefeuille.

Minder afhankelijk van het financieel klimaat

Dankzij een gespreide beleggingsportefeuille stapt u elke maand voor een stukje in. U koopt soms tegen hogere koersen en dan weer tegen lagere koersen aan. Na verloop van tijd hebt u een investering tegen een zeer gemiddelde aankoopkoers. U hoeft niet wakker te liggen van het geschikte aankoopmoment. U hebt ook geen keuzestress.

U zet meteen ook uw emoties buitenspel. U vermijdt dat u onder druk van de beurskoersen paniekerige of hebzuchtige beslissingen neemt.

Een grote flexibiliteit

U kan vlot de beleggingsportefeuille vanuit de vennootschap naar uw privéluik overzetten als dit fiscaal interessant of aan de orde is. U kan ook opnames doen op basis van uw behoeftes.

Elke situatie is anders. We bekijken graag met u wat de mogelijkheden zijn om met een comfortabel gevoel te beleggen en uw doel te bereiken. We gaan voor een persoonlijk traject op maat dat we blijven optimaliseren en bijsturen wanneer het kan of nodig is.

Wij staan garant voor een proactieve en persoonlijke aanpak die zorgt voor :

• Overzicht over en Inzicht in uw vermogen

• Een persoonlijke strategie

• Opvolging en begeleiding

• Kwalitatieve producten en oplossingen

We begeleiden u zowel tijdens als na uw actieve carrière. We zijn er om u hierin levenslang bij te staan. Ook hierin maken wij het verschil.

Publicatie : Wat is gespreid beleggen?