Hoe hevelt u professioneel inkomen over naar uw privévermogen?

Een rijke vennootschap met een arme ondernemer, daar heeft niemand iets aan. Ga voor het juiste evenwicht tussen professioneel en privé. Hevel fiscaalvriendelijk én op tijd geld over vanuit uw vennootschap naar uw privé. U werkt hard, de vennootschap mag dit op tijd en stond ook voor u doen! Wij overlopen graag de verschillende mogelijkheden.

De keuze hangt af van wat uw plannen zijn met het geld en hoe lang u erop kan wachten. Hoe sneller u de middelen privé nodig hebt, hoe hoger de belastingdruk. Ook hier begeleiden wij onze klanten om de juiste keuzes te maken wanneer welke mechanismes op te starten en wanneer ze zo optimaal mogelijk op te nemen op basis van hun plannen en behoeften.

Wij leggen de link tussen het financiële en het fiscale luik. Hier maken wij het verschil!

Start met uw totaalinkomen

Het totaalinkomen bestaat niet enkel uit uw loon of bezoldiging. Het gaat om het totale inkomen dat u nodig hebt om vandaag comfortabel te leven, zonder morgen uit het oog te verliezen.

Het klinkt aantrekkelijk om uw loon zo laag mogelijk te houden. Zo betaalt u namelijk ook minder sociale bijdragen en personenbelasting. Toch is de keuze voor een laag loon niet altijd de beste optie. Een hoger loon zorgt namelijk voor bijkomende ruimte om fiscaalvriendelijk extra wettelijk pensioen via de vennootschap op te bouwen.

- uw leefkosten

- de aflossingen van uw privékredieten

- pensioensparen/VAPZ (link naar fiscale producten)

- aanvaardbare kostenvergoeding.

Met een Individuele Pensioentoezegging (IPT) zorgt uw vennootschap voor een extra inkomen wanneer u met pensioen gaat. Dit is een interessante én fiscaalvriendelijke formule. Hebt u deze al? Vergeet deze niet regelmatig te optimaliseren!

Gaat u met pensioen, dan ontvangt u privé het opgebouwde kapitaal na een voordelige eindbelasting. Deze belasting is afhankelijk van uw leeftijd of de duurtijd van uw loopbaan.

Een IPT biedt naast vermogensopbouw ook de mogelijkheid om uw vermogen te verzekeren tegen risico’s zoals arbeidsongeschiktheid en vroegtijdig overlijden. Een flexibele formule dus!

- Blijft u actief tot aan de wettelijke pensioenleeftijd of heeft u een volledige (pensioen)loopbaan doorlopen (45 jaar), dan geniet u van de meest voordelige eindbelasting.

- Hoe hoger uw loon, hoe meer aanvullend pensioen uw vennootschap voor u kan opbouwen.

Na het uitkeren van uw bezoldiging en het bepalen van uw IPT, blijft er een bepaald vermogen in de vennootschap dat belast zal worden. Deze belaste winsten kan u op verschillende manieren aan de vennootschap onttrekken om er privé gebruik van te maken. We bespreken de drie voornaamste:

- Klassiek dividend (of liquidatiebonus)

- De liquidatiereserve/ VVPR-TER

- VVPR-BIS

4.1. Klassiek dividend (of liquidatiebonus)

De belaste winst die uw vennootschap veelal één keer per jaar aan haar aandeelhouders of vennoten uitkeert, is een dividend.

Uw vennootschap is verplicht om hierop 30% roerende voorheffing in te houden. Bovenop de betaalde vennootschapsbelasting van 25% (of 20% indien uw vennootschap in aanmerking komt voor het verlaagde KMO-tarief).

Deze roerende voorheffing is voor de aandeelhouder of vennoot meteen een bevrijdende eindbelasting. U hoeft deze inkomsten dus niet meer aan te geven in uw personenbelasting.

4.2. De liquidatiereserve/ VVPR-TER

Keert u de winst na belasting via dividenden uit, dan betaalt u naast de vennootschapsbelasting nog eens 30% roerende voorheffing. Dat is behoorlijk veel. Gelukkig zijn er alternatieven!

Hebt u dat geld niet meteen nodig, dan kunt u met de winst na belasting ook een liquidatiereserve aanleggen.

Op deze liquidatiereserve betaalt de vennootschap, na de vennootschapsbelasting van 20% of 25%, een bijkomende vennootschapsbelasting van 10%. Dit is de zogenaamde anticipatieve heffing.

Na een wachttijd van vijf jaar kan u tegen 5% roerende voorheffing de aangelegde liquidatiereserve uit de vennootschap halen en naar uw privé overhevelen.

Wilt u deze reserve voor het verloop van vijf jaar uit uw vennootschap halen, dan betaalt u bijkomend 20% roerende voorheffing. Tenzij uw vennootschap voortijdig vereffend zou worden.

4.3. VVPR-BIS

Ook het VVPR-BIS stelsel kan interessant zijn.

Let wel: Niet alle vennootschappen kunnen hiervan genieten. Zo mag de vennootschap pas zijn opgericht (of er werd een kapitaalverhoging doorgevoerd) na 1 juli 2013. Ook vennootschappen die opgericht zijn met kapitaal in natura zijn uitgesloten. Twijfels? Check dan even met uw accountant!

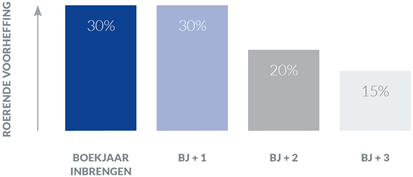

- 30% voor de dividenden verleend of toegekend uit de winstverdeling van het boekjaar van de inbreng zelf en uit de winstverdeling van het eerste boekjaar na dat van de inbreng.

- 20% voor de dividenden verleend of toegekend uit de winstverdeling van het tweede boekjaar na dat van de inbreng.

- 15% voor de dividenden verleend of toegekend uit de winstverdeling voor het derde boekjaar en volgende na dat van de inbreng.

LET OP!

Maakte u in 2013-2014 gebruik van de tijdelijke fiscale opportuniteit en incorporeerde u reserves tegen 10% roerende voorheffing? Kies dan uiteraard voor een kapitaalvermindering zonder bijkomende roerende voorheffing!