Wat zijn uw plannen?

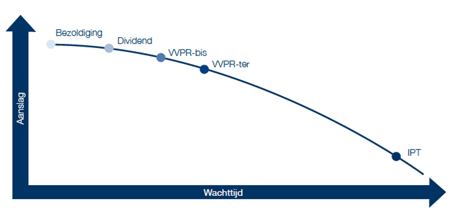

Hoe sneller u het geld nodig hebt, hoe hoger de fiscale druk!

Welke manier kiest u om geld vanuit uw vennootschap naar uw privé over te hevelen? Deze keuze hangt af van wat uw plannen zijn met dat geld en hoe lang u erop kunt wachten. Hoe sneller u het geld nodig hebt, hoe groter de fiscale druk!

Eén keer per maand: uw bezoldiging

Als bedrijfsleider in een vennootschap kunt u zichzelf elke maand een bezoldiging uitkeren. Dit bestaat uit uw salaris en uw voordelen van alle aard (vastgoed, bedrijfswagen, gsm, laptop…). U bepaalt deze bezoldiging volledig zelf. Maar omdat uw bezoldiging ervoor zorgt dat de motor thuis blijft draaien, stemt u dat bedrag het best af met uw privé-uitgaven en levensstandaard.

Opgelet: Hoe hoger uw bezoldiging, hoe meer personenbelasting en sociale bijdragen moet betalen. Toch kan het soms interessant zijn om uw bezoldiging tot 45 0000 euro per jaar te verhogen om dan op de eerste 100 000 euro winst minder vennootschapsbelasting te betalen. Laat u hierin goed begeleiden!

Eén keer per jaar: uw courant dividend

Na het betalen van de vennootschapsbelasting kan de vennootschap u de winst als een jaarlijks dividend uitkeren. Uw vennootschap is verplicht om hierop 30% roerende voorheffing in te houden. Dit is voor u meteen een bevrijdende eindbelasting. U hoeft deze inkomsten niet meer aan te geven in uw personenbelasting.

Deze jaarlijkse uitbetaling kan een interessante aanvulling op uw bezoldiging zijn.

Na 4 jaar: uw VVPR-bis-dividenden

Als u uw KMO na 1 juli 2013 hebt opgericht, kunt u ook van het VVPR-bis-systeem genieten. U moet hiertoe een liquidatiereserve aanleggen met de winst van uw onderneming (na belasting). De vennootschap kan dan na vier jaar tegen 15% roerende voorheffing de dividenden uitkeren. Tijdens die vier jaar kunt uw het geld nog perfect binnen de vennootschap investeren.

Na 5 jaar: uw VVPR-ter-dividenden

Een liquidatiereserve (VVPR-ter) is een reserve die de vennootschap kan aanleggen gebaseerd op de winst. Van zodra deze reserve wordt aangelegd, betaalt de vennootschap een bijkomende vennootschapsbelasting van 10 %. Na een wachttijd van vijf jaar kunt u tegen 5% roerende voorheffing de aangelegde liquidatiereserve uit de vennootschap halen en naar uw privé overhevelen. Zo kunt u elk jaar een nieuwe liquidatiereserve aanleggen en er op elke nieuwe vervaldatum van profiteren. Tijdens de wachttijd van 5 jaar kunt u dat geld binnen de vennootschap beleggen.

Bij het einde van uw loopbaan: uw IPT

De individuele pensioentoezegging (IPT) is een fiscaalvriendelijke belegging waarop u via uw vennootschap kunt intekenen. Het is een interessante formule om op een fiscaalvriendelijke manier uw pensioenkapitaal op te bouwen binnen uw vennootschap. Zie IPT gerust als een groepsverzekering voor zelfstandigen.

U mag volledig zelf bepalen hoeveel u in uw IPT-potje stort. Zolang u zich maar aan de zogenaamde 80 procent-regel houdt. De soms van het wettelijk en aanvullend pensioen mag niet hoger liggen dan 80 procent van de laatste ‘normale’ brute jaarbezoldiging. Bij deze berekening moet u ook rekening houden met andere vormen van aanvullend pensioen, zoals het VAPZ. Overschrijdt u toch de 80 procent-grens, dan zijn de IPT-bijdragen niet fiscaal aftrekbaar.